1. Introducción

El 27 de mayo de 2025, la SUNAT publicó el Informe N.º 000054‑2025‑SUNAT/7T0000, que interpreta y aclara el tratamiento tributario de los rendimientos generados por aportes voluntarios sin fin previsional, conforme a la Décimo Novena Disposición Complementaria Final de la Ley N.º 32123. El documento confirma que dichos rendimientos—ya sean dividendos, intereses, comisiones u otros—no están sujetos al Impuesto a la Renta (IR).

Este informe es de vital importancia para contadores y empresarios, pues establece directrices que requieren ajustes contables, fiscales, de control interno y de reporte financiero. A continuación, se desarrolla una visión estructurada y profunda, con un análisis detallado de cómo incorporarlo al cierre contable y tributario del año 2025.

2. Contexto Normativo: Ley N.º 32123 y su Décimo Novena Disposición Complementaria

2.1 Ley N.º 32123 y el enfoque multipilar

Promulgada el 24 de septiembre de 2024, esta ley establece un sistema previsional multipilar (no contributivo, semicontributivo, contributivo y voluntario), reconociendo explícitamente en su Décimo Novena Disposición Complementaria Final que los rendimientos derivados de los aportes voluntarios sin fin previsional están exonerados del Impuesto a la Renta.

2.2 Rol previo del informe

En varios casos anteriores, los contribuyentes consultaron a SUNAT por escrito si podían aplicar dichas exoneraciones. El Informe N.º 000054‑2025 es el pronunciamiento formal que responde a estas consultas institucionales.

3. ¿Qué resuelve el Informe 000054‑2025? ¿Quiénes están involucrados?

3.1 Sujetos afectados

Alcance: tanto personas naturales como jurídicas, incluyendo fondos, fideicomisos y otros vehículos financieros que reciban rendimientos de aportes voluntarios sin fin previsional.

3.2 Tipo de rendimientos exonerados

Son rendimientos inafectos al IR:

Dividendos.

Intereses.

Comisiones.

Cualquier otro ingreso generado por estos aportes.

No se limita a un tipo específico, sino que aplica a todo tipo de ganancia financiera o patrimonial obtenida de este esquema.

3.3 Naturaleza de la inafectación

Se confirma que la norma implica una exoneración total: dichos ingresos no forman parte de la base imponible del IR. No se trata de una deducción ni crédito: simplemente quedan fuera del ámbito tributario .

4. Contabilidad de aportes voluntarios y sus rendimientos

4.1 Clasificación contable del aporte

La contabilidad contable de estos aportes puede clasificarse de dos formas:

Pasivos: si el aporte contempla devolución futura.

Patrimonio separado: si no existe obligación de devolución.

Esto se refleja en cuentas específicas dentro del plan contable: un “Pasivo por aportes voluntarios” o una línea dentro del patrimonio diferenciado.

4.2 Registro de los rendimientos

Aunque desde el punto de vista contable los rendimientos se reconocen como ingreso financiero, debido a la exoneración deben ser identificados como ingresos no afectos para efectos fiscales. Se recomienda usar cuentas auxiliares o etiquetas contables que faciliten su clasificación.

4.3 Integración con el PCGE y manual contable

El Plan Contable General Empresarial (PCGE) no contempla estas cuentas de forma explícita:

Se aconseja crear cuentas auxiliares (por ejemplo, código 41x para pasivos, 31x para patrimonio diferenciado).

Actualizar el manual contable para incluir políticas específicas que regulen su tratamiento, clasificación y registro.

5. Ajustes en los estados financieros

5.1 Papel de trabajo al cierre

Durante el cierre anual contable:

Identificar los montos de aportes y rendimientos obtenidos.

Verificar que los rendimientos hayan sido registrados como ingresos no afectos.

Establecer una nota explicativa o memorandum indicando que estos ingresos están exonerados conforme al Informe 000054‑2025-SUNAT/7T0000.

5.2 Notas a los estados financieros

Se deben incluir notas complementarias que describan:

Naturaleza y monto del aporte voluntario.

Monto de los rendimientos obtenidos.

Marco legal que respalda la exoneración (Ley 32123 e Informe SUNAT).

Clasificación contable aplicada.

Esto es esencial para auditoría, transparencia y claridad ante usuarios externos.

5.3 Auditoría

Los auditores revisarán:

Identificación clara de estos ingresos.

Existencia de papeles de trabajo que justifiquen la exoneración.

Coherencia entre la contabilidad y los reportes tributarios.

6. Declaración del Impuesto a la Renta y papeles tributarios

6.1 Informe a la SUNAT

Dado que los rendimientos están exonerados, no deben incluirse en la declaración anual del IR (por ejemplo, PDT 621).

6.2 Papeles de trabajo fiscales

Los contribuyentes deben conservar documentación que:

Detalle los rendimientos obtenidos.

Justifique la exoneración por medio de referencia al informe.

Verifique que no se incluyeron estos montos en la base imponible.

Esto es crucial para responder ante eventuales fiscalizaciones.

7. Impacto en control interno y gobierno corporativo

7.1 Trazabilidad de fondos

Se debe garantizar que los aportes permanezcan separados de otros recursos bajo la figura de fondos etiquetados o cuentas bancarias específicas.

7.2 Políticas internas

Las empresas deben contar con políticas formales que aborden:

Aprobación del ingreso de aportes voluntarios.

Registro contable de ingresos no afectos.

Elaboración de papeles y notas de respaldo.

Revisión de consistencia entre contabilidad y declaración tributaria.

7.3 Capacitación del equipo

Contadores y personal deben estar informados sobre:

Detalles del informe 000054‑2025.

Cómo registrar correctamente estos ingresos.

Requisitos de documentación y soporte.

8. Comparativa con otros beneficios fiscales

8.1 Dividendos exonerados por rtf o resoluciones

Existen otros ingresos exonerados (dividendos de entidades sin distribución, intereses exonerados por exportación, etc.). Pero en este caso, la exoneración es legal y total, sin necesidad de cumplimiento previo de requisitos adicionales.

8.2 Planificación tributaria

Este tratamiento favorece la creación o uso de vehículos financieros como instrumentos de ahorro. Permite tomar decisiones fiscales estratégicas, siempre que se cumpla con los controles y registros contables establecidos.

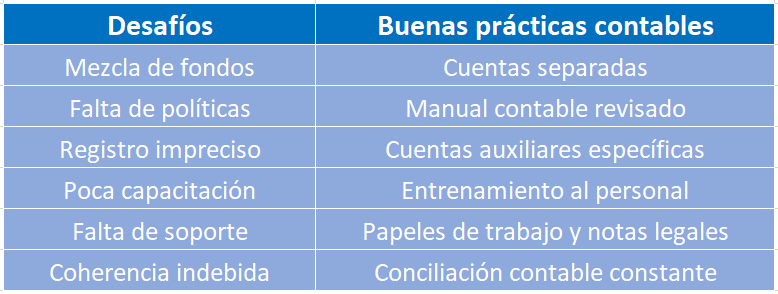

9. Desafíos contables y buenas prácticas

10. Perspectivas futuras

Es probable que la SUNAT continúe publicando informes aclaratorios, abordando nuevos instrumentos dentro del sistema multipilar. Este primer pronunciamiento establece un precedente sólido para exoneraciones futuras de instrumentos voluntarios.

11. Conclusión

El Informe N.º 000054‑2025‑SUNAT/7T0000 representa un paso decisivo para la contabilidad y tributación de los aportes voluntarios sin fin previsional. Establece:

Exoneración total de cualquier rendimiento.

La necesidad de clasificación contable diferenciada.

Requisitos específicos de documentación, notas y papeles fiscales.

Alta responsabilidad para el equipo contable y de cumplimiento.

Este pronunciamiento ofrece oportunidades tributarias, pero exige disciplina, políticas claras y una contabilidad exacta. Las empresas que implementen correctamente estas buenas prácticas fortalecen su estructura financiera y cumplen con los estándares exigidos por SUNAT y normativas internacionales.

Suscríbete y capacítate con los mejores profesionales

Revista de consultoría tiene un contenido de excelente calidad que brinda revistas mensuales, además de los mejores cursos contables, laborales, tecnológicos y tributarios que lo conseguirás con nosotros para que incrementes tus conocimientos, también podrás hacer consultas a un experto y mucho más.

Nos puede contactar llamando al numero 987286231 o escríbenos un mensaje haciendo clic en el siguiente botón.